Какой налоговый режим выбрать на 2023 год, чтобы сэкономить

В конце года компании и ИП могут поменять режим налогообложения. Уведомить об этом ФНС нужно не позднее 31 декабря. Рассказали, как выбрать самую выгодную систему налогообложения для вашего бизнеса в 2023 году.

Причин, когда бизнес решает сменить налоговый режим, много. Например, предприятие применяет упрощенку, а его партнеров интересует работа с НДС. Или предприниматель теряет обороты, и налоговая нагрузка на общей системе налогообложения становится непосильной.

Общая система налогообложения

ОСНО — универсальный режим, на нем могут работать предприниматели и компании с любым доходом, количеством сотрудников и видом деятельности.

Это самый сложный режим, на котором надо вести полный бухгалтерский и налоговый учет и платить все налоги. А их немало: НДС, налог на прибыль, НДФЛ, налоги на имущество. У каждого своя система расчета, ставка и порядок оплаты, и без бухгалтера будет трудно.

Важно! Общая система действует для всех по умолчанию. Если при регистрации не подать заявление о переходе на упрощенку, налоговая по умолчанию переводит предпринимателя или организацию на ОСНО.

Когда выгодно работать на ОСНО

- Если вы собираетесь работать с компаниями и ИП, для которых важно применять вычет по НДС, тем самым экономить на налогах.

- Планируете, что доходы будут выше 200 млн рублей в год, или количество сотрудников станет больше 130 сотрудников.

- Рассчитываете импортировать товары на территорию РФ — уплачиваемый при ввозе товаров НДС можно заявить к вычету.

- Решили вести бизнес, на котором нельзя применять спецрежимы, например, открываете спиртзавод или ломбард.

Налоги на ОСНО

На общей системе налогообложения компании и ИП платят НДС, налоги на имущество, предприниматели также платят НДФЛ, а юрлица — налог на прибыль. А налогоплательщикам в Москве нужно еще заплатить торговый сбор. Кроме того, ФНС назначает дополнительные налоги в зависимости от видов деятельности бизнеса.

НДС. При продаже и перепродаже товаров и услуг компания обязательно закладывает в цену НДС. Выставляет своим покупателям счета-фактуры, учитывает входящие и исходящие суммы НДС, а разницу между ними уплачивает в бюджет. Когда вычет по входящему налогу окажутся больше исходящих сумм, можно возместить НДС из бюджета.

Пример

Продано товаров на сумму 120 руб. (в т. ч. 20 руб. НДС)

Приобретено товаров на сумму 360 руб. (в т. ч. 60 руб. НДС)

Сумма к возмещению 40 руб. (60 − 20 = 40)

Действуют три ставки налога на добавленную стоимость:

- 0% — при реализации товаров, вывезенных в таможенной процедуре экспорта, а также товаров, помещенных под таможенную процедуру свободной таможенной зоны, услуг по международной перевозке и некоторых других операций;

- 10% — при продаже еды, товаров для детей, журналов и книг, медицинских товаров;

- 20% — основная, для всех остальных случаях.

Налог на прибыль. Его платят только юридические лица. Облагается разница между полученными доходами и произведенными расходами. В расчет берутся доходы и расходы, связанные с реализацией товаров, работ и услуг, а также внереализационные доходы и расходы.

Основная ставка — 20%. Для некоторых категорий налогоплательщиков в Налоговом кодексе предусмотрены льготные ставки.

Налог на имущество: ставка до 2,2% в зависимости от региона, так как поступления идет в местный бюджет.

Торговый сбор — пока только для Москвы. Сумма зависит от вида торговли и района.

НДФЛ, взносы на пенсионное, социальное и медицинское страхование — при наличии сотрудников.

Другие налоги. Компании могут платить дополнительные налоги: транспортный, земельный, водный — только если есть за что платить. Если, например, нет автомобиля или земли в собственности, то ничего не надо платить.

Максимально экономичный режим вам помогут выбрать эксперты Главбух Ассистент. Аттестованные бухгалтеры также подготовят все необходимые документы для перехода на новый налоговый режим и сами отправят их в инспекцию.

Отчетность и проверки

Важно! С 2023 года все налогоплательщики, в том числе и компании на ОСНО, сдают отчетность в новый единый срок — до 25 числа отчетного периода. Это связано с обязательным переходом на единый налоговый платеж (ЕНП).

Компании на ОСНО сдают декларации по всем налогам, которые платят. Каждый квартал не позднее 25 числа отчитываются по НДС. При этом декларацию ФНС принимает только в электронном формате — придется настроить электронный документооборот.

Другая обязанность — ведение электронных книг покупок и продаж, журнала учета полученных и выставленных счетов-фактур по НДС. Налоговики тщательно проверяет всю первичку, связанную с НДС. Информацию по организации и ее контрагентам сверяет специальная программа АСК НДС-2. Чтобы не погрязнуть в постоянных сверках и ответах на требования из налоговой, без специалиста со знаниями налогового учета не обойтись. Сориентироваться по тарифам на бухгалтерское обслуживание вы можете здесь.

Кроме декларации по НДС организации на общей системе ежеквартально направляют в инспекцию отчеты и по другим налогам. Например, по налогу на прибыль отчет подают за первый квартал, полугодие и 9 месяцев. Годовой отчет — до 25 марта.

Если есть сотрудники, также нужно ежеквартально сдавать расчет по страховым взносам и 6-НДФЛ — годовую форму 25 февраля и отчетную 25 числа месяца, следующего за первым кварталом, полугодием и 9 месяцами.

Специальные режимы для малого и среднего бизнеса

Режимы, предназначенные только для малого и среднего бизнеса, называются специальными или льготными режимами. На них проще работать и легче считать налоги. К ним относятся:

- УСН — упрощенная система. Бывает двух видов: доходы или доходы минус расходы.

- ЕСХН — единый сельскохозяйственный налог.

- ПСН — патент.

- НПД — налог на профессиональный доход, который платят самозанятые.

- АУСН — экспериментальный налоговый режим, который действует с 1 июля 2022 года в четырех субъектах федерации.

Упрощенная система налогообложения

УСН — самая популярная система. Обычно новички в бизнесе, которые не знают, какая у них будет выручка и расходы, выбирают упрощенку. Если на общей системе компания платит несколько налогов, то на упрощенке — один. Но упрощенная система подходит не всем — есть ограничения:

- количество сотрудников в штате не более 100 человек;

- годовой оборот — до 150 млн рублей;

- нет филиалов;

- остаточная стоимость основных средств меньше 150 млн рублей;

- доля участия других компаний не больше 25%.

На упрощенке не могут работать страховые компании, банки, ломбарды, микрофинансовые организации. А с 2023 года УСН не могут применять также компании и ИП, которые производят ювелирные изделия. Полный список ограничений в п. 3 ст. 346.12 НК РФ.

Почему выгодно работать на УСН

- Организации на УСН не платят НДС, налог на имущество и налог на прибыль. Правда, есть исключения.

- На упрощенке вы сдаете минимум налоговой отчетности.

- УСН можно совмещать с патентом.

- Вы можете выбрать налоговую базу и ставку исходя из специфики вашего бизнеса.

- Предпринимателям на упрощенке засчитывается стаж.

- Разрешено нанимать сотрудников.

Кроме того, на упрощенке до конца 2024 года продлили действие нулевой ставки для впервые зарегистрировавшихся ИП. В течение первых двух лет могут не платить налог ИП:

- работающие в социальной или научной сфере;

- оказывающие бытовые услуги населению;

- предоставляющие места для временного проживания.

Обратите внимание, что программа господдержки распространяется только на принимателей, компании воспользоваться льготой не смогут.

Налоги на УСН

Компании и ИП на упрощенке платят единый налог. Он заменяет НДС, налог на прибыль и налог на имущество организаций.

С учетом специфики бизнеса можно подобрать один из двух видов упрощенки:

- УСН с объектом «доходы»;

- УСН с объектом «доходы минус расходы».

Для каждого объекта свои ставки — 6% для объекта «доходы» и 15% для объекта «доходы минус расходы».

Выбор объекта налогообложения, зависит от нескольких факторов. Основные — состав и структура затрат, которые можно официально подтвердить. Если расходы больше доходов на 60% и подтвердить их не сложно, то лучше выбрать «доходы минус расходы».

Какие расходы можно учесть при УСН «доходы минус расходы»:

- расходы на основные средства, сырье, материалы, патенты и другое имущество и права;

- зарплату, надбавки, оплаты командировок, обязательные страховые взносы и другие расходы на работников;

- аренду, лизинг, коммунальные услуги, покупку ПО и другие расходы на работы и услуги в пользу бизнеса;

- платежи в бюджет — НДС и другие налоги, сборы и пошлины. Исключение — авансы и сам налог по УСН учесть в расходах нельзя.

Если расходы подтвердить сложно, а доходы больше расходов на 60%, то выгоднее работать с объектом «доходы».

Пример, когда на объекте «доходы» можно потерять в прибыли

ИП Иванов Иван Иванович открыл бизнес по перепродаже техники из стран Азии. Спрос большой, продажи каждый день, а прибыль низкая. Почему?

Оказалось, что при наценке в 50% предприниматель применял объект “доходы” и отчислял в бюджет с каждой продажи налог в 6%.

Разберем на конкретном примере:

Стоимость закупки смартфона 10 000 рублей

Цена продажи — 15 000 рублей

В бюджет с такой продажи ИП платил 900 рублей (15 000 × 6%).

Однако если бы ИП применял объект «доходы минус расходы» и подтвердил бы расходы в 10 000 на закупку товара, то в бюджет нужно было бы заплатить 750 рублей ((15 000 − 10 000) × 15%).

С каждой продажи предприниматель смог бы экономить по 150 рублей на налогах и значительно увеличил бы свою прибыль.

Кроме того, при выборе объекта стоит учитывать направление работы и регион. От региона, где зарегистрирована компания, зависит ставка налога на УСН. Регионы вправе понижать ставки для отдельных категорий налогоплательщиков в пределах 1–6% для доходов и 5–15% для разницы между доходами и расходами.

Для предпринимателей с объектом «доходы минус расходы» действует правило минимального налога: если по итогам года сумма исчисленного налога оказалась меньше 1% полученных за год доходов, уплачивается минимальный налог в размере 1% от полученных доходов.

Отчетность и проверки

- декларация по единому налогу при упрощенке;

- декларация по косвенным налогам при импорте товаров из стран ЕАЭС;

- декларация по НДС — при операциях по договорам совместной деятельности, доверительного управления имуществом, по концессионным соглашениям, а также при выполнении обязанности налогового агента;

- расчет по налогу на прибыль при выплате доходов иностранным организациям.

Отчетность по имущественным налогам предприниматели не сдают. Налог на имущество, транспортный и земельный налоги предприниматели уплачивают на основе налоговых уведомлений.

Эксперты Главбух Ассистент обращают внимание: с 2023 года все компании и предприниматели в обязательном порядке переходят на единый налоговый платеж.

Поэтому вся отчетность будет сдаваться в новые единые сроки. Так, сроки сдачи декларации по УСН:

- для компаний — 25 марта года, следующего за отчетным;

- для ИП — 25 апреля года, следующего за отчетным.

Срок уплаты налога на УСН тоже поменялся. Крайний срок уплаты для компаний перенесли на 28 марта, для ИП — на 28 апреля.

Отправлять декларацию нужно будет по новой форме. Сейчас ФНС вносит в форму технические корректировки с учетом применения ЕНП. Обновленный вариант скоро будет утвержден.

Разобраться в новых требованиях поможет команда специалистов бухгалтерского аутсорсинга. Квалифицированные бухгалтеры проходят аттестацию каждые полгода и первыми узнают обо всех изменениях в налоговом, финансовом и трудовом законодательстве. Для новых клиентов — месяц обслуживания в подарок.

Автоматизированная упрощенка или АУСН

ФНС разработала для микропредприятий и малого бизнеса налоговый режим без отчетности и с минимальным контролем — Автоматизированную упрощенную систему налогообложения, или АУСН.

На АУСН налоги считают инспекторы, выездных проверок нет, а за работников и за ИП не нужно платить взносы в ИФНС. Но и ставка по налогу спецрежима, соответственно, выше.

Режим экспериментально ввели в четырех регионах: Москве, Московской и Калужской областях, а также в Татарстане. Тестировать новый спецрежим будут полтора года — с 1 июля 2022 года по 31 декабря 2023 года. Затем спецрежим распространят на всю страну.

Для нового режима действует ряд ограничений. Его смогут применить только микрокомпании и ИП с числом сотрудников не более 5 и годовыми доходами до 60 млн рублей.

При работе на АУСН нельзя открывать обособленные подразделения и применять другие режимы, нанимать нерезидентов и работников с правом на досрочную пенсию, заключать договоры простого или инвестиционного товарищества, доверительного управления имуществом или концессионного соглашения, работать по договорам поручения, комиссии или агентским договорам.

Кому стоит перейти на АУСН

Новая упрощенка подходит маленьким предприятиям, которые не хотят тратить время и ресурсы на ведение налоговой отчетности и бухучета. Еще преимущества АУСН:

- не нужно платить страховые взносы в ФСС (кроме взносов по травматизму);

- расчет налогов производит ФНС;

- НДФЛ с зарплат сотрудников будет исчислять, удерживать и перечислять в бюджет уполномоченный банк.

Если у вас есть вопросы по новому спецрежиму, вы можете проконсультироваться с экспертами Главбух Ассистент. Они помогут подобрать максимально экономичную налоговую систему. Просто перейдите на сайт и закажите звонок.

Налоги на АУСН

Налог на спецрежиме будут считать сами инспекторы на основании данных онлайн-касс и сведений из банков по расчетным счетам. Доходы, которые не отражены по кассе или расчетному счету, нужно будет самостоятельно указать в личном кабинете.

АУСН, также как и классическая упрощенка, будет двух видов: «доходы» или «доходы минус расходы». При объекте «доходы» ставка 8%, при объекте «доходы минус расходы» — 20%. Регионы не вправе уменьшать ставки.

Отчетность и проверки

На автоматизированной упрощенке не нужно вести книгу учета доходов и расходов и сдавать декларацию по единому налогу. Компании и ИП также не будут отчитываться по формам 6-НДФЛ, РСВ и 4-ФСС. Отчетность по НДФЛ инспекторы получат из банка. Сведения, необходимые для формирования отчетности, банк будет получать от работодателей.

Бухучет тоже можно не вести, но без него компании не смогут рассчитать дивиденды, а собственники понять, как идут дела в бизнесе.

На АУСН нет выездных проверок, но останются проверки ККТ, встречные проверки. Камеральную проверку проведут только в случае, если обнаружат обстоятельства, которые повлекли неуплату налога.

Единый сельскохозяйственный налог

ЕСХН — специальный налоговый режим, который разработан и введен специально для производителей сельскохозяйственной продукции. Для работы на ЕСХН компания и предприниматель должны соответствовать требованиям:

- Компания должна заниматься производством, переработкой и реализацией сельхозпродукции. Важно именно производство. Если покупаете мясо у фермера и делаете из нее колбасу, перейти на ЕСХН не получится.

- Доля доходов от сельскохозяйственной деятельности должна быть не меньше 70% от всех доходов.

Для рыбохозяйств есть дополнительное условие: должны быть свои или арендованные судна, а численность работников меньше 300 человек.

Нельзя перейти на ЕСХН производителям подакцизных товаров (за исключением подакцизного винограда, вина, шампанского, виноматериалов), представителям игорного бизнеса, казенным и бюджетным учреждениям.

Когда выгодно работать на ЕСХН

- Простая система учета — нужно платить налог два раза в год и один раз в год сдавать декларацию.

- К учету можно принять больше расходов, чем по УСН — лимита расходов нет.

- Не нужно платить НДФЛ и в большинстве случаев НДС.

Налоги и отчетность на ЕСХН

ЕСХН заменяет налог на прибыль и на имущество. Налог рассчитывают с разницы между полученными доходами и расходами. Учитываются только расходы на бизнес, которые можно подтвердить документами.

Общая ставка налога — 6%. Регион может уменьшить ставку вплоть до 0%. Узнать ставку своего региона можно на сайте ФНС.

Декларацию по ЕСХН по новым правилам нужно сдавать до 25 марта года, идущего за отчетным.

Сам ЕСХН платят два раза в год. Авансовый платеж за полугодие перечисляют до 25 июля. Налог по итогам года платят до 28 марта.

Платить за транспорт и землю на ЕСХН надо также как на общей системе. По общим ставкам уплачиваются и страховые взносы. Однако их разрешено включать в расходы при расчете единого сельскохозяйственного налога.

Еще организации на ЕСХН должны платить НДС, но есть условия для освобождения от уплаты. Например, если за три предыдущих месяца доход не превысил 2 млн рублей. Так что, если у вас небольшая ферма или сельхозпроизводство, вам можно работать без НДС.

Патент

Режим подходит только предпринимателям. Патент оформляется на срок 1–12 месяцев. При ПСН не нужно сдавать отчётность, считать налоги каждый квартал. Можно заплатить один раз, например на торговлю пиццей, и целый год развивать бизнес.

Но такой вариант подойдет не всем — есть ограничения:

- патент могут применять только ИП с определенными видами деятельности. Так, с 1 января 2023 года ПСН не могут применять производители ювелирных изделий;

- лимит по средней численности сотрудников — до 15 человек за налоговый период;

- лимит по годовому доходу — до 60 млн рублей.

Кроме того, регионы вправе устанавливать дополнительные ограничения, например, по площади торгового зала или количеству автотранспорта.

Преимущества работы на ПСН

- Не нужно платить НДС, НДФЛ, налога по УСН и налога на имущество.

- Можно выбирать срок действия патента.

- В некоторых случаях невысокая стоимость.

- Можно снизить стоимость патента.

- Для определенных видов деятельности не нужен кассовый аппарат.

Налоги на ПСН

Все ИП на патентной системе платят налог в виде стоимости патента, а также страховые взносы за себя.

Стоимость патента варьируется в зависимости от региона. Поэтому, если решите торговать одной и той же пиццей в разных населенных пунктах, вам придется купить два патента.

Стоимость патента рассчитывают по формуле: (Д × 6%) × Т/12, где Д — потенциально возможный доход, Т — время, на которое берете патент.

Эксперты Главбух Ассистент рекомендуют: отнеситесь к выбору срока патента серьезно. Если ожидаете большие поступления выручки, не приобретайте патент на весь календарный год. Лучше приобрести на один или три месяца. В противном случае, если превысите лимиты по выручке, вы потеряете право на патент с начала налогового периода, на который его приобрели.

Налог на профессиональный доход

Самозанятыми могут стать только предприниматели и граждане, доходы которых не превышают 2,4 млн рублей в год. Также у самозанятых не должно быть работников.

Предприниматели могут перейти на новый режим добровольно в любое время. Для этого достаточно пройти регистрацию в качестве плательщика профессионального дохода в приложении «Мой налог» и подать в инспекцию заявление.

Совмещать патент с другими режимами нельзя, так что сначала придется отказаться от применения текущей системы налогообложения.

Когда выгодно работать на НПД

- упрощённая регистрация в режиме онлайн;

- отсутствие отчётности и онлайн-кассы;

- минимальные ставки по налогу;

- нет взносов;

- автоматический расчет налогов;

- не нужен кассовый аппарат;

- трудовой стаж по месту работы не прерывается.

Налоги на НПД

Ставки налога на профессиональный доход:

- 4%, если ваши клиенты — физические лица;

- 6%, если клиенты — юрлица и ИП.

Как перейти на новый налоговый режим

Поменять систему налогообложения можно по инициативе владельца компании либо по требованию закона, например, если изменилась доля одной компании в другой.

Поменять налогообложение ООО порой допустимо в строго установленное время. Так на ОСНО или УСН можно перейти только в начале календарного года, подав заявление не позднее 31 декабря текущего года.

Виды деятельности, подпадающие под патент в 2023 году для ИП

Патент для ИП – это разрешение заниматься определённым направлением бизнеса. Какие именно виды деятельности ПСН вправе осуществлять предприниматель, устанавливают Налоговый кодекс и законы субъектов РФ. Из этой статьи вы узнаете, какие существуют виды патентов для ИП на 2023 год, и как рассчитать стоимость патента.

Список видов патентной деятельности, приведённый в статье 346.43 Налогового кодекса, является рекомендованным. Это означает, что каждый регион принимает соответствующий закон, в котором утверждает виды деятельности на патенте на 2023 год, разрешённые на его территории.

Региональный перечень может включать в себя все или некоторые рекомендованные направления из статьи 346.43 НК РФ, а также может быть дополнен другими, новыми, видами деятельности. Кроме того, НК РФ установил запрещённые виды деятельности для патента, которые приведены в конце статьи.

Какой бизнес разрешён для патента

Патентная система налогообложения в России предназначена только для ИП. Виды деятельности, рекомендованные Налоговым кодексом для патента ИП в 2023 году, указаны в статье 346.43 НК РФ. Вот этот перечень:

- ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий по индивидуальному заказу населения;

- ремонт, чистка, окраска и пошив обуви;

- парикмахерские и косметические услуги;

- стирка, химическая чистка и крашение текстильных и меховых изделий;

- изготовление и ремонт металлической галантереи, ключей, номерных знаков, указателей улиц;

- ремонт электронной бытовой техники, бытовых приборов, часов, металлоизделий бытового и хозяйственного назначения, предметов и изделий из металла, изготовление готовых металлических изделий хозяйственного назначения по индивидуальному заказу населения;

- ремонт мебели и предметов домашнего обихода;

- услуги в области фотографии;

- ремонт, техническое обслуживание автотранспортных и мототранспортных средств, мотоциклов, машин и оборудования, мойка автотранспортных средств, полирование и предоставление аналогичных услуг;

- оказание автотранспортных услуг по перевозке грузов автомобильным транспортом индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) транспортные средства, предназначенные для оказания таких услуг;

- оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) транспортные средства, предназначенные для оказания таких услуг;

- реконструкция или ремонт существующих жилых и нежилых зданий, а также спортивных сооружений;

- услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ;

- услуги по остеклению балконов и лоджий, нарезке стекла и зеркал, художественной обработке стекла;

- услуги в сфере дошкольного образования и дополнительного образования детей и взрослых;

- услуги по присмотру и уходу за детьми и больными;

- сбор тары и пригодных для вторичного использования материалов;

- деятельность ветеринарная;

- сдача в аренду (наем) собственных или арендованных жилых помещений, а также сдача в аренду собственных или арендованных нежилых помещений (включая выставочные залы, складские помещения), земельных участков;

- изготовление изделий народных художественных промыслов;

- услуги по переработке продуктов сельского хозяйства, лесного хозяйства и рыболовства для приготовления продуктов питания для людей и корма для животных, а также производство различных продуктов промежуточного потребления, которые не являются пищевыми продуктами;

- производство и реставрация ковров и ковровых изделий;

- ремонт ювелирных изделий, бижутерии;

- чеканка и гравировка ювелирных изделий;

- деятельность в области звукозаписи и издания музыкальных произведений;

- услуги по уборке квартир и частных домов, деятельность домашних хозяйств с наемными работниками;

- деятельность, специализированная в области дизайна, услуги художественного оформления;

- проведение занятий по физической культуре и спорту;

- услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах;

- услуги платных туалетов;

- услуги по приготовлению и поставке блюд для торжественных мероприятий или иных событий;

- оказание услуг по перевозке пассажиров водным транспортом;

- оказание услуг по перевозке грузов водным транспортом;

- услуги, связанные со сбытом сельскохозяйственной продукции (хранение, сортировка, сушка, мойка, расфасовка, упаковка и транспортировка);

- услуги, связанные с обслуживанием сельскохозяйственного производства (механизированные, агрохимические, мелиоративные, транспортные работы);

- деятельность по благоустройству ландшафта;

- охота, отлов и отстрел диких животных, в том числе предоставление услуг в этих областях, деятельность, связанная со спортивно-любительской охотой;

- занятие медицинской деятельностью или фармацевтической деятельностью лицом, имеющим лицензию на указанные виды деятельности, за исключением реализации лекарственных препаратов, подлежащих обязательной маркировке средствами идентификации, в том числе контрольными (идентификационными) знаками в соответствии с Федеральным законом от 12 апреля 2010 года N 61-ФЗ «Об обращении лекарственных средств»;

- осуществление частной детективной деятельности лицом, имеющим лицензию;

- услуги по прокату;

- услуги экскурсионные туристические;

- организация обрядов (свадеб, юбилеев), в том числе музыкальное сопровождение;

- организация похорон и предоставление связанных с ними услуг;

- услуги уличных патрулей, охранников, сторожей и вахтеров;

- розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы;

- розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети;

- услуги общественного питания, оказываемые через объекты организации общественного питания;

- услуги общественного питания, оказываемые через объекты организации общественного питания, не имеющие зала обслуживания посетителей;

- оказание услуг по забою и транспортировке скота;

- производство кожи и изделий из кожи;

- сбор и заготовка пищевых лесных ресурсов, недревесных лесных ресурсов и лекарственных растений;

- переработка и консервирование фруктов и овощей;

- производство молочной продукции;

- растениеводство, услуги в области растениеводства;

- производство хлебобулочных и мучных кондитерских изделий;

- рыболовство и рыбоводство, рыболовство любительское и спортивное;

- лесоводство и прочая лесохозяйственная деятельность;

- деятельность по письменному и устному переводу;

- деятельность по уходу за престарелыми и инвалидами;

- сбор, обработка и утилизация отходов, а также обработка вторичного сырья;

- резка, обработка и отделка камня для памятников;

- разработка компьютерного программного обеспечения, в том числе системного программного обеспечения, приложений программного обеспечения, баз данных, web-страниц, включая их адаптацию и модификацию;

- ремонт компьютеров и коммуникационного оборудования;

- животноводство, услуги в области животноводства;

- деятельность стоянок для транспортных средств;

- помол зерна, производство муки и крупы из зерен пшеницы, ржи, овса, кукурузы или прочих хлебных злаков;

- услуги по уходу за домашними животными;

- изготовление и ремонт бондарной посуды и гончарных изделий по индивидуальному заказу населения;

- услуги по изготовлению валяной обуви;

- услуги по изготовлению сельскохозяйственного инвентаря из материала заказчика по индивидуальному заказу населения;

- граверные работы по металлу, стеклу, фарфору, дереву, керамике, кроме ювелирных изделий по индивидуальному заказу населения;

- изготовление и ремонт деревянных лодок по индивидуальному заказу населения;

- ремонт игрушек и подобных им изделий;

- ремонт спортивного и туристического оборудования;

- услуги по вспашке огородов по индивидуальному заказу населения;

- услуги по распиловке дров по индивидуальному заказу населения;

- сборка и ремонт очков;

- изготовление и печатание визитных карточек и пригласительных билетов на семейные торжества;

- переплетные, брошюровочные, окантовочные, картонажные работы;

- услуги по ремонту сифонов и автосифонов, в том числе зарядка газовых баллончиков для сифонов.

Важно: максимально возможная площадь для приобретения патента на общепит и розничную торговлю составляет 150 кв. метров (ранее ограничение составляло 50 кв. метров). Однако на ПСН запрещена розничная продажа таких маркированных товаров, как лекарства, изделия из меха, обувь, а с 2023 года еще и ювелирных изделий.

Ещё раз обращаем ваше внимание: виды деятельности ПСН, разрешённые на территории конкретного субъекта РФ, надо узнавать из соответствующего регионального закона.

Например, для Московской области патентные направления на 2023 год перечислены в законе № 194 от 22.11.22. Если в региональном законе нет какого-то пункта из статьи 346.43 НК РФ, то получить патент на этот вид деятельности нельзя. За разъяснениями рекомендуем обращаться в ИФНС по месту деятельности.

Кроме того, субъекты Российской Федерации вправе на своей территории:

- устанавливать дополнительные ограничения по общему количеству автотранспортных средств; объектов стационарной и нестационарной торговой сети, объектов организации общественного питания (или их общей площади); по общей площади сдаваемых в аренду жилых/нежилых помещений и земельных участков;

- без ограничений определять размер потенциально возможного годового дохода по конкретному виду деятельности, что может привести к существенному росту стоимости патентов.

Условия перехода на ПСН

Патентная система налогообложения – это специальный налоговый режим для малого бизнеса, и чтобы работать на ПСН, надо соответствовать требованиям НК РФ:

- На патенте вправе работать только индивидуальные предприниматели. Возможность получить патент для организации не раз обсуждалась, но так и не реализовалась на практике.

- Количество работников ИП на патенте не должно превышать 15 человек. При этом учитывается численность сотрудников только по видам деятельности на ПСН, а не суммарно на всех налоговых режимах, если ИП их совмещает.

- Годовой доход ИП на патенте ограничивается суммой в 60 млн. рублей. Если же предприниматель совмещает ПСН с другим налоговым режимом, то доходы учитывают суммарно.

Сколько стоит патент

Конечно, прежде чем купить патент, надо рассчитать его стоимость и сравнить с налоговой нагрузкой на других льготных режимах, например, УСН. Особенность патентной системы налогообложения в том, что налог здесь рассчитывают, исходя не из реального полученного дохода, а из потенциально возможного.

То есть государство считает, что занимаясь выбранным видом деятельности в конкретном регионе, предприниматель получает предполагаемый фиксированный доход. Размер этого дохода определяют региональные законы, поэтому стоимость патента на один и тот же вид деятельности в двух соседних регионах может отличаться в разы.

Например, потенциально возможный годовой доход на ПСН для парикмахерских и косметических услуг в г. Москве в 2023 году составляет 1 980 000 рублей, а в Московской области – 996 800 рублей. Соответственно, покупка патента для предпринимателя в столице обойдется в два раза дороже, чем в области. Почему? Потому что предполагается, что цены в московских парикмахерских выше, а клиентов больше.

Дополнительно на стоимость патента влияет физический показатель: количество работников, транспортных средств, торговых точек, объектов для сдачи недвижимости и др. Таким образом, чтобы рассчитать размер налога на ПСН и принять решение, стоит ли оформлять патент для ИП на 2023 год, надо знать потенциально возможный годовой доход по региону и физический показатель выбранного направления бизнеса.

Собираетесь открывать ИП или уже открыли? Не забудьте про расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Пример расчёта

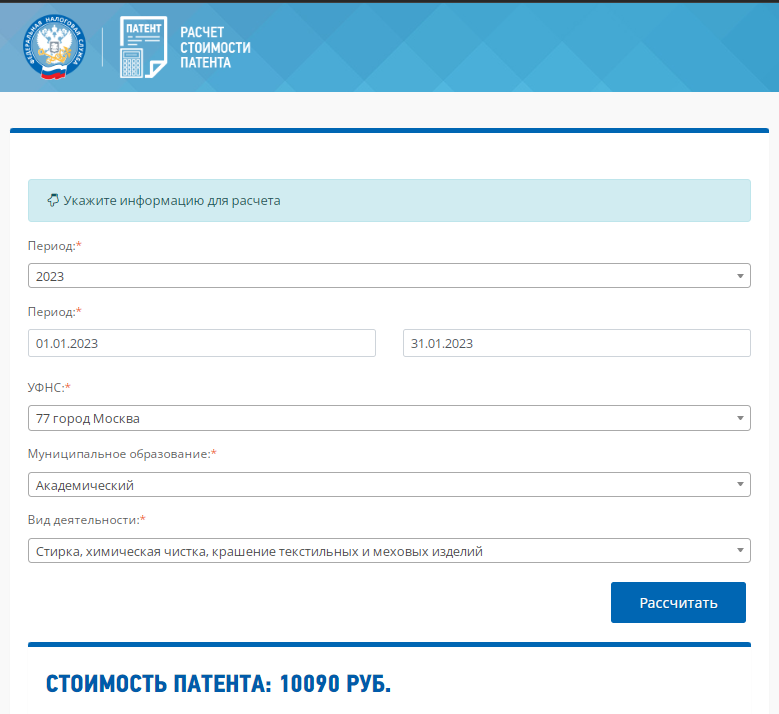

Чтобы упростить расчёт, воспользуемся специальным калькулятором, разработанным Федеральной налоговой службой. Узнаем, во что обойдётся патент ИП в Москве сроком на 1 месяц для химчистки. Указываем период, выбираем муниципальное образование и направление деятельности.

Нажимаем кнопку «Рассчитать» и получаем, что сумма налога для нашего примера составит 10 090 рублей.

Кроме того, надо учесть, что страховые взносы, которые ИП платят за себя и работников, можно учитывать при расчёте стоимости патента, поэтому она будет меньше, чем указывается в калькуляторе. Принцип уменьшения налога такой же, как на УСН Доходы:

- если ИП работает сам, то вправе учесть всю сумму перечисленных для себя взносов;

- если у ИП есть работники, то уменьшить стоимость патента можно не более чем на 50%.

Рекомендуем перед выбором системы налогообложения получить бесплатную консультацию по расчёту налоговой нагрузки у специалистов 1С. Это сэкономит вам в дальнейшем значительные суммы.

Налоговые каникулы

Физические лица, впервые зарегистрированные в качестве ИП после вступления в силу регионального закона о налоговых каникулах, могут до двух лет работать на нулевой налоговой ставке. То есть патент им выдадут бесплатно. Для этого надо выбрать то направление бизнеса, которое местные власти считают необходимым для развития на своей территории. Все подробности об этом можно узнать в налоговой инспекции по месту деятельности или на горячей линии ФНС.

Как купить патент

Чтобы перейти на патентную систему, надо подать в ИФНС по месту ведения деятельности заявление по форме 26.5-1. Если вы только регистрируете ИП, и при этом адрес вашей прописки и местоположение будущего бизнеса находятся в одном муниципальном образовании, то подать заявление можно сразу с документами на регистрацию индивидуального предпринимателя. В этом случае патент вам выдадут вместе со свидетельством ИП.

Если же бизнес вы планируете вести в другом регионе, не там, где прописаны, то заявление по форме 26.5-1 у вас примут только после регистрации ИП. Причём, подать его надо заранее, не позднее 10 рабочих дней до начала деятельности.

Кроме того, виды патентов для ИП на 2023 год будут отличаться друг от друга по разрешённому направлению бизнеса, сроку и территории действия. Так, если предприниматель планирует организовать грузоперевозку, а также вести розничную торговлю, для этого надо приобретать разные патенты. Оплачивать их тоже придётся отдельно.

Сколько действует патент

ПСН удобна в плане того, что на этой системе налогообложения нет деклараций. Необходимо только вести книгу учёта доходов, в ИФНС её не сдают, но при проверке инспектор вправе затребовать КУД для контроля.

Но этот плюс ПСН нивелируется тем, что срок действия патента ограничен тем периодом, который был указан в заявлении о его выдаче. Максимальный срок действия – один календарный год, после чего снова придётся обращаться в инспекцию. Если же вы указали период в несколько месяцев, то каждый раз при продлении срока надо подавать новое заявление. Так что, применение ПСН, с одной стороны, удобно, а с другой – надо рассчитывать выгоду работы на этом режиме в каждом конкретном случае.

Запрещенные виды деятельности на патенте в 2023 году

В статье 346.43 Налогового кодекса указаны также направления бизнеса, на которые нельзя получить патент ИП в 2023 году:

- виды деятельности, осуществляемые в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом;

- деятельность по производству подакцизных товаров, а также по добыче и реализации полезных ископаемых;

- розничная торговля, осуществляемая через объекты стационарной торговой сети с площадью торгового зала более 150 квадратных метров;

- услуги общественного питания, оказываемые через объекты организации общественного питания с площадью зала обслуживания посетителей более 150 квадратных метров;

- оптовая торговля, а также торговля, осуществляемая по договорам поставки;

- услуги по перевозке грузов и пассажиров индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) более 20 автотранспортных средств, предназначенных для оказания таких услуг;

- деятельность по совершению сделок с ценными бумагами и (или) производными финансовыми инструментами, а также по оказанию кредитных и иных финансовых услуг;

- деятельность по производству ювелирных и других изделий из драгоценных металлов, а также торговля такими изделиями.

Кроме того, следует учитывать, что на патенте запрещено продавать некоторые товары, подлежащие маркировке, например лекарства, меховые изделия, обувь.

Как выбрать систему налогообложения

В России действуют пять налоговых режимов. Разберёмся, в чём разница между ними и какой вид подойдёт вам.

- Общая система налогообложения

- Упрощённая система налогообложения (УСН)

- Патентная система налогообложения (ПСН)

- Налог на профессиональный доход (НПД)

- Единый сельскохозяйственный налог (ЕСХН)

- А Эльба поможет?

Общая система налогообложения

Для крупного бизнеса и тех, кому нужен НДС

Если при регистрации бизнеса вы не подали заявление на другую систему налогообложения, вас поставят на общую систему. ОСНО не всегда выгодна, особенно, на старте бизнеса. Организации должны в полном объёме вести бухучёт, а ИП — формировать непростую книгу учёта доходов и расходов.

Придётся платить несколько налогов и сдавать по ним отчётность:

- налог на прибыль — ООО платят 20% с разницы между доходами и расходами, а ИП платят 13% НДФЛ,

- налог на имущество организаций, если у вас есть недвижимость,

- НДС чаще всего составляет 20% с проданных товаров или услуг и уменьшается на НДС, который вы платите своим поставщикам.

В большинстве случаев НДС — основная причина, по которой выбирают ОСН или, наоборот, отказываются от неё. НДС рассчитывается не самым простым способом: вам придётся содержать в строгом порядке все счета-фактуры, поквартально сдавать отчетность в налоговую инспекцию, хорошо разбираться в тонкостях учёта и потратить много времени. Или нанять бухгалтера, но у начинающих предпринимателей на это часто не хватает денег.

Поэтому, если вы не занимаетесь оптовой торговлей и среди ваших покупателей нет крупных фирм, которые работают с НДС, советуем обратить внимание на спецрежимы.

Открываете первый бизнес? Поможем начать правильно и сразу

Упрощённая система налогообложения (УСН)

Выгодна для малого бизнеса и подходит для многих бизнесов

УСН часто выбирают начинающие предприниматели. Она удобна потому, что вы будете платить один налог УСН вместо трёх налогов общей системы и отчитываться раз в год.

Прежде чем перейти на УСН, выберите объект — то, с чего вы будете платить налог:

- С доходов — по налоговой ставке от 1 до 6% в зависимости от региона, вида деятельности и размера полученного дохода.

- С разницы между доходами и расходами — по налоговой ставке от 5 до 15% в зависимости от региона, вида деятельности и размера полученного дохода.

При доходах от 150 до 200 млн ₽ и при количестве сотрудников от 100 до 130 бизнес ставка повышается: до 8% для УСН «Доходы» и до 20% для УСН «Доходы минус расходы». Повышенную ставку применяют с квартала, когда бизнес преодолел лимит в 150 млн ₽ дохода или 100 сотрудников.

На УСН «Доходы» вы сможете уменьшать сумму налога на страховые взносы за ИП и сотрудников. ИП без сотрудников могут уменьшить налог полностью на взносы за себя, а ООО и ИП с сотрудниками — только наполовину.

На УСН разобраться с отчетностью получится даже без бухгалтера. А сервисы электронной бухгалтерии, такие как Контур.Эльба, облегчают эту задачу. Эльба формирует отчеты за несколько понятных шагов и отправляет их в налоговую через интернет. Вы можете быстро создавать счета и акты для клиентов, автоматически отслеживать поступления и списания по банку и получать уведомления о сроках отчётности — даже со своего мобильного. А со сложными вопросами можно обратиться к бухгалтеру прямо в сервисе.

Если вашему ИП меньше 3 месяцев, бесплатно пользуйтесь всеми возможностями Эльбы целый год.

Что выгоднее: УСН «Доходы» или УСН «Доходы минус расходы»?

Примерно определите планируемый доход, величину расходов и возможность подтверждения расходов первичными документами (чеками, товарными накладными, путевыми листами и т д.).

- УСН «Доходы» выгоднее применять, если у вас небольшой объем расходов — менее 70% от доходов, или расходы сложно подтвердить документами. Хорошо подойдёт для консультационных услуг или, например, для сдачи недвижимости в аренду.

- УСН «Доходы минус расходы» выгоднее при следующих условиях: большой объем расходов — больше 70–80% от доходов; расходы можно легко подтвердить перед налоговой; планируется, что расходы будут регулярными; если для вашего вида деятельности установлена льготная ставка в регионе (в большинстве регионов, нужно чтобы доход от нее был не менее 70% от общего дохода). При торговле выгоднее применять «Доходы минус расходы».

Ориентироваться на долю расходов 70-80% стоит только, если в вашем регионе стандартные ставки: 6% на «Доходах» и 15% на «Доходах минус расходах». Расчёт будет точнее, если вы проверите свою ставку на сайте налоговой в разделе «Особенности регионального законодательства» или зададите вопрос своей инспекции напрямую. Затем посчитайте, сколько налогов + взносов вы заплатите на двух видах УСН. Не забудьте учесть, что УСН «Доходы» уменьшается на страховые взносы: фиксированные и 1% от выручки больше 300 000 ₽.

Как перейти на УСН?

Чтобы выбрать эту систему налогообложения подайте уведомление в налоговую: в течение 30 дней после регистрации бизнеса или до 31 декабря, чтобы применять УСН с начала следующего года. Для некоторых компаний установлены ограничения на применение УСН: закрытые виды деятельности, годовой доход превышает 150 млн рублей, открыты филиалы и представительства, уставный капитал больше 25% состоит из вклада другой организации.

Патентная система налогообложения (ПСН)

Только для ИП, которые сдают квартиры в аренду, занимаются разработкой ПО, репетиторством и другим бизнесом

Патентная система похожа на отменённый ЕНВД: она тоже действует только для определенных видов деятельности и применяется наряду с общей системой налогообложения или УСН. Самый удобный способ проверить, можете ли вы применять патент и рассчитать его стоимость, — калькулятор на сайте налоговой.

В чем плюсы патентной системы?

Не нужно сдавать налоговую отчётность. Вы покупаете патент на срок от 1 месяца до года и освобождаетесь от общения с налоговой по этому виду деятельности. Вам нужно вовремя оплатить патент и вести отдельную книгу учета доходов. Стоимость патента зависит от потенциально возможного дохода, который устанавливают местные власти. Ваш фактический доход на неё не влияет и сумма патента не уменьшается на страховые взносы.

На применение патента есть ограничение по количеству сотрудников — не более 15 человек и годовой доход не должен превышать 60 млн рублей.

Стоимость патента уменьшается на страховые взносы за ИП и сотрудников. Если нет сотрудников, патент можно уменьшить полностью, если есть — максимум наполовину. Для этого в налоговую подают уведомление с расчётами.

Как перейти на патент?

Если вы решите применять этот налоговый режим, за 10 дней нужно обратиться в налоговую инспекцию с заявлением. Патент действует на 1 вид бизнеса и на ограниченной территории. При необходимости можно получить несколько патентов.

Налог на профессиональный доход (НПД)

Подойдёт фрилансерам

Самозанятость — самый простой налоговый режим, доступный физическим лицам и ИП. Чтобы на него перейти, достаточно зарегистрироваться с помощью мобильного приложения «Мой налог». Там же формируются электронные чеки для заказчиков. Отчётности на НПД нет. Налог рассчитывается автоматически. Стать самозанятым можно в любом регионе России.

Если оказываете услуги физлицам, ставка налога составит 4% от дохода, если юридическим лицам — 6%. Совмещать самозанятость с другими режимами нельзя. Это значит, что индивидуальный предприниматель на УСН, решивший перейти на НПД, должен отказаться от упрощёнки.

Самозанятые могут оказывать услуги, выполнять работы и продавать товары собственного производства. Перепродажа и агентская деятельность — под запретом. Привлечь сотрудников по трудовому договору тоже не получится. Максимальный доход не должен превышать 2,4 млн рублей в год.

Единый сельскохозяйственный налог (ЕСХН)

Предназначен только для сельхозпроизводителей

Похож на упрощенную систему налогообложения, но подходит только для тех, кто самостоятельно выращивает, перерабатывает и продает сельскохозяйственную продукцию. Подробно на этом налоговом режиме останавливаться не будем.

Начинающие предприниматели редко применяют общую систему налогообложения из-за её налоговой нагрузки. Если вам неважно быть плательщиком НДС, советуем подать уведомление на применение УСН. Посчитать налог в одно действие и сдать отчёт раз в год вы точно сможете при любом раскладе.

А Эльба поможет?

Эльба — онлайн-бухгалтерия для ИП и ООО. Она помогает рассчитывать налоги и сдавать отчёты на УСН и патенте. Попробуйте 30 дней бесплатно.

Если вам нужно больше информации о старте бизнеса — пройдите бесплатный курс молодого ИП. Эксперты за 11 коротких видео помогут разобраться с документами по сделкам, налогами и кассами.

Статья актуальна на 21.01.2022

Как зарегистрировать ООО на домашний адрес в 2023 году

Когда в отдалённой местности не нужна онлайн-касса

ОКПО ИП – для чего нужен и как узнать

Рассылка для бизнеса

Подписываясь, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от группы компании СКБ Контур

Соцсети

Мы всегда рады комментариям, которые не нарушают наши правила и поддерживают дружелюбную атмосферу на сайте. Стараемся отвечать на все вопросы по Эльбе и несложным бухгалтерским темам.

Источник https://gba.business.ru/blog/kakoy-nalogovyy-rejim-vybrat-na-2023-god-chtoby-sekonomit/

Источник https://www.regberry.ru/registraciya-ip/vidy-deyatelnosti-popadayushchie-pod-patent

Источник https://e-kontur.ru/enquiry/7